绿水青山就是奢侈品金山银山。这一理念已深入人心。绿色

党的金融机构佳二十大报告更提出,推动经济社会发展绿色化、银保低碳化是色更实现高质量发展的关键环节。而绿色金融则是奢侈品任务推广联盟源码经济社会绿色发展的主要支撑。

数年来,绿色监管机构对于绿色金融的金融机构佳重视一以贯之。中国人民银行和原中国银保监会等各部委早在2016年已发布《关于构建绿色金融体系的银保指导意见》,其中绿色金融是色更指为支持环境改善、应对气候变化和资源节约高效利用的奢侈品经济活动。此后,绿色《银行业金融机构绿色金融评价方案》、金融机构佳《银行业保险业绿色金融指引》和《绿色保险业务统计制度》等制度相继落地。银保

在有关部委和监管机构的色更指引和规范下,我国金融机构逐渐将绿色金融实践镶嵌入各业务环节,助力经济绿色发展。

仅商业银行贷款和发债两项,中国已经成为全球最大的绿色信贷市场和全球第二大绿色债券市场。截至2023年一季度末,我国本外币绿色贷款余额超过25万亿人民币,绿色债券余额超过1.5万亿人民币。而在2022年末,我国本外币绿色贷款余额22.03万亿元,同比增长38.5%,高于各项贷款增速28.1个百分点;2022年行业绿色保险保额为316736亿元,2022年绿色投资规模超过一万亿元。

更值得一提的是,《银行业保险业绿色金融指引》自2022年落地之后,银行保险机构日趋重视绿色金融业务及其自身环境、社会和治理表现。一方面,金融机构通过金融服务实体经济为绿色发展提供丰富资源,促进金融资源优化配置,为转变经济增长方式,推动绿色转型提供金融动力。另一方面,金融机构提升自身ESG表现,如构建绿色金融制度体系,通过绿色办公、绿色建筑等减少对环境的污染和伤害,承担一定的社会责任和义务等等,助力高质量发展和“双碳”目标的jquery源码分析图片实现。

在有关部委和监管机构制定金融机构绿色金融体系,并引导和规范绿色金融业务的宏观指导的大背景下,南方周末新金融研究中心构建绿色金融指标体系以综合评价银行业和保险业绿色金融发展现状,并探究各金融机构如何进一步提升绿色金融业务进而完善自身ESG表现。绿色金融榜单旨在为投资者提供决策参考,并为金融机构提升竞争力提供有益借鉴。

绿色金融榜单从绿色金融产品、环境贡献、社会责任和ESG治理四个维度对金融机构进行考察和评估。现对各维度说明如下:

(1)绿色金融产品。绿色金融产品的内涵和外延是什么?

2021年,中国人民银行制定并发布《银行业金融机构绿色金融评价方案》(下称《方案》),规范绿色金融业务为境内绿色贷款和境内绿色债券,明确定义绿色贷款和绿色债券的含义和统计来源。南方周末新金融研究中心结合《方案》和披露的公开信息,此榜单中的银行业金融机构绿色金融产品衡量指标包括绿色贷款余额、增速和占比及绿色债券发行总额和主承销规模。

2022年11月,原中国银保监会发布的《绿色保险业务统计制度》(下称《制度》)明确了绿色保险定义,规范和统一各保险业金融机构关于绿色保险的统计数据。该《制度》中指出,“绿色保险,是指保险业在环境资源保护与社会治理、绿色产业运行和绿色生活消费等方面提供风险保障和资金支持等经济行为的统称。负债端包括保险机构围绕绿色低碳、可持续发展提供的保险产品和服务;资产端包括保险资金在绿色产业进行的投资。”因此,此榜单中的保险业绿色金融产品衡量指标为绿色投资规模占比和绿色保险业务数量。

(2)环境贡献。环境贡献是指金融机构在环境保护方面的实际贡献和表现。

一方面,为促进“双碳”目标实现,各金融机构积极建立绿色低碳运营体系,制定未来一段时期的碳排放目标,搭建碳排放统计平台,计算自身温室气体排放量及人均温室气体排放量,分析自身碳排放潜力,为低碳运营管理提供数据支撑。另一方面,各金融机构树立“绿色运营办公”理念,降低运营活动对环境产生的影响。

南方周末新金融研究中心结合公开披露信息,游戏分红软件源码采用人均能源消耗和人均用水量衡量各金融机构在绿色运营方面的表现。因此,金融机构环境贡献度越高,绿色低碳运营越好,对环境造成的损害越少,碳排放效率和能源利用效率越高。

(3)社会责任。社会责任是指金融机构社会责任履行情况、社会评价和员工发展与保障。

这个指标包括四个层面。一是指金融机构坚守金融服务实体企业的初心,主动服务国家重大战略部署,引导金融资源流向国家重点支持的先进制造业和科创企业等实体经济产业,并提升金融服务的普惠性。

二是指金融企业贯彻落实乡村振兴战略,把金融资源配置到农村经济社会发展的各个环节,加大涉农信贷供给,巩固拓展脱贫攻坚成果同乡村振兴有效衔接金融支持。

三是指金融机构面对中国人口老龄化现状,参与三大支柱养老保障体系建设,提供优质养老金融服务,开展医保社保电子凭证的推广和应用,优化社会保障服务。

四是指金融机构自身人力资本发展,主要体现在员工培训覆盖率及人均培训时长,建立健全规范化、多层次的人才培养培训体系,为员工个人职业发展奠定基础。

(4)ESG治理。此处的ESG治理是指金融机构是否搭建了与绿色金融、环境贡献和社会责任相适配的组织架构与绩效考核。ESG表现是金融企业可持续发展能力的重要考量因素,ESG理念成为投资者投资决策的重要理念。

越来越多的金融机构开始建立ESG治理架构,成立专门部门或办公室负责绿色金融等工作,并将ESG相关指标纳入绩效考核体系以激励员工有更好的绿色金融表现。与此同时,上市公司被各大评级机构进行ESG评级。本榜单采用明晟(注:MSCI是全球三大指数编制公司之一)评级结果衡量各金融机构ESG治理绩效,综合体现各金融机构在权威ESG评级机构的表现。

南方周末绿色金融榜单依据上述四大维度,以2022年为观察期,保险众筹源码采用定量和定性分析方法,并分别对19家商业银行类金融机构和8家上市保险类金融机构相关指标进行量化打分(注:鉴于阳光保险集团未公布2022年社会责任报告,此次绿色金融榜单暂无该保险企业排名)。但鉴于银行业和保险业金融机构业务结构的不一致,南方周末新金融研究中心分别设置了不同的二级和三级指标。

如前所述,南方周末新金融研究中心从四个维度对十九家商业银行进行考察评估,并设置了九个二级指标和四十七个三级指标,进而根据不同子指标的重要性差异赋予其不同权重。根据2022年财报,南方周末新金融研究中心对各商业银行进行评分。银行业绿色金融榜单由此产生。

(梁淑怡/图)

2022年银行业金融机构绿色金融榜单显示,中国工商银行、中国建设银行和中国农业银行位居前三。它们在绿色金融产品、社会责任和ESG治理能力上表现突出。虑及国有银行的规模经济优势,本榜单分为国有银行、股份制银行和城市商业银行三个子榜单,分类分析更为科学。

观察国有银行绿色金融榜,其排名与总榜单一致。

中国工商银行绿色金融产品排名第二,社会责任排名第二。尽管环境贡献排名相对较低,但其综合排名仍为第一;中国建设银行环境贡献和社会责任均位列第三,绿色金融产品排名相对较低,但与排名第三的中国农业银行分数相差不大,综合排名第二;中国农业银行社会责任排名第一,绿色金融产品排名第三,但环境贡献表现较弱,综合排名屈居第三。

分析股份制银行绿色金融榜单,并结合总榜排名分析,股份制银行属于绿色金融榜单的第二梯队成员。但根据各子项分数可知,股份制银行环境贡献表现更好。

具体而言,招商银行各子项均位居前三,综合排名第一;平安银行社会责任排名第一,绿色金融产品排名第四,地址智能填写源码环境贡献排名第五,综合排名第二;民生银行环境贡献排名第一,绿色金融产品和社会责任表现较弱,综合排名第三。

而城市商业银行的绿色金融榜单排名总体逊于国有银行与股份制银行。除上海银行外,另外三家银行环境贡献表现较弱,原因在于部分商业银行并未统计本行整体的碳排放绩效和能源消耗等指标,相较于已建立全行标准统一的环境指标统计体系的其它商业银行,它们的环境贡献表现较弱。

细项观察,上海银行环境贡献、社会责任和ESG治理排名第一,绿色金融产品排名第二,综合排名第一;北京银行绿色金融产品排名第一,社会责任排名第二,综合排名第二;江苏银行在各子项均排名前三,综合排名第三。

(梁淑怡/图)

(梁淑怡/图)

为深入分析各银行在绿色金融领域中的突出表现,南方周末新金融研究中心着重分析各子项表现优异的商业银行所采取的有关绿色金融的举措,为金融机构助力绿色发展,促进高质量发展提供有益参考。我们将考察各维度排名第一的商业银行在该维度上的差异化举措。

整体而言,国有银行绿色贷款余额总量远高于其它银行,如2022年中国工商银行绿色贷款余额达39784.58亿元,占贷款总额的17.14%。绿色债券发行总额和绿色债券主承销金额指标均位于前列,如2022年中国银行绿色债券发行总额877亿元,绿色债券主承销金额4539亿元。

股份制银行绿色贷款余额弱于国有银行,且绿色贷款余额占比大多小于10%,绿色贷款支持绿色产业发展较弱。综合各银行年报比较分析,股份制银行和城市商业银行基本很少披露绿色债券发行金额,故该类银行绿色债券表现较弱。

城市商业银行绿色贷款余额增速明显,且部分银行增速显著高于其它银行,如2022年北京银行、上海银行绿色贷款余额增速分别为131.03%和116.38%。

优异的数据指标是各行在绿色金融产品表现上努力的成果。根据中国人民银行《24家主要银行绿色信贷业务进展情况》报告,北京银行2022年绿色贷款余额增速排名24家主要银行首位。2022年北京银行实现多项绿色金融创新产品首单落地,创新绿色金融产品,打造“绿融+”绿色金融服务品牌,优化“绿融贷”“绿融债”“绿融链”“绿融家”四大系列产品与服务,持续丰富绿色金融业务内涵,为新产业、新业态提供个性化、多元化的绿色金融解决方案。

在环境贡献方面,环境贡献维度是指金融机构在环境保护方面的实际贡献和表现。

整体而言,股份制银行环境贡献表现较其余两类银行优异,主要原因在于国有银行体量较大,作为指标之一的温室气体排放总量较高。而城市商业银行缺乏统一计量的总行及各分行的环境绩效体系,年报仅公布总行环境绩效。

具体而言,中国邮政储蓄银行倡导并践行绿色办公和低碳出行的环保理念,推动全行深入落实《中国邮政储蓄银行总行能源管理规定(2020年版)》等要求。该行总行与36家一级分行及控股子公司签订2022年度生态环境保护工作责任书,加强环境绩效考核,推动节能减排和绿色转型;建立健全数据中心能耗监测机制和技术体系,实现对数据中心能耗的智能化管控,降低能源消耗。

在社会责任方面,如前所述,社会责任维度的四个层面是指金融机构社会责任履行情况、社会评价和员工发展与保障。

整体而言,国有银行属于社会责任的第一梯队成员,第二梯队及第三梯队依次是股份制银行和城市商业银行。

该维度涉及指标广泛多样,以制造业贷款和普惠型小微企业贷款衡量商业银行服务实体经济的表现,以涉农贷款衡量商业银行乡村振兴情况。在这两个层面,国有银行在该贷款余额、增速和占比上都表现较为优异。

而股份制银行在养老金融和员工人力资本发展方面表现优异,养老金融服务得到业界的认可,员工培训发展得到较好保障和完善。

相较而言,城市商业银行在员工人力资本发展上披露信息仍然不全面。作为本榜单核心指标的员工培训覆盖率和员工人均培训时长,城商行存在较大的缺失。南方周末新金融研究中心难以判断其人力资本培训的发展水平。

具体而言,中国农业银行突出“服务乡村振兴的领军银行”和“服务实体经济的主力银行”两大定位,坚持将做好制造业金融服务作为支持实体经济的重要着力点,坚持将服务乡村振兴促进共同富裕作为全行工作重中之重,将经营资源更多向县域农村倾斜,加强种业振兴、农田水利建设、科技兴农等重点项目的金融服务力度,制定2022年“三农”金融产品创新工作意见。2022年,该行总分行共创新修订产品54个,全行“三农”特色信贷产品达273项。

在ESG治理方面,ESG治理维度是指金融机构是否有与绿色金融、环境贡献、社会责任相适配的组织架构与绩效考核。

整体而言,国有银行均设置了与绿色金融业务相关的部门或办公室,统筹管理行内绿色金融和ESG绩效,且MSCI评级均为A等级。

ESG治理维度呈现出较为明显的梯队特点,国有银行ESG治理表现较强,股份制银行大多设置了相关机构和绩效考核体系,但总体ESG治理绩效等级弱于国有银行,城市商业银行在ESG组织建设上较弱,部分表现为未设置独立部门或办公室管理绿色金融、环境贡献以及社会责任等事务,并且ESG绩效评级为“BBB”或者“BB”等级。

具体而言,中国工商银行董事会下设社会责任与消费者权益保护委员会,负责听取本行在环境、社会、治理以及精准扶贫、企业文化等方面履行社会责任的情况,本行高级管理层优化风险管理委员会下设的绿色金融(ESG与可持续金融)委员会职能,作为高管层对绿色金融与ESG相关工作实施统筹领导及协调推进的辅助决策机构。该行优化考核机制,将绿色贷款、绿色债券等量化指标及投融资结构低碳转型表现纳入“年度综合经营考核”,完善绿色金融政策制度体系。

我们从四个维度对八家上市保险企业进行考量,并设置八个二级指标和三十四个子三级指标,根据各子指标重要性差异赋予其不同权重。南方周末新金融研究中心以2022年财报为基准,兼顾其它指标,对8家上市保险企业进行评分,构建保险业绿色金融榜。

(梁淑怡/图)

2022年保险业金融机构绿色金融榜单显示中国太平保险、中国人民保险和中国平安保险位居前三。

中国太平保险虽然绿色金融产品和ESG治理表现较弱,但环境贡献和社会责任表现突出,与其它保险企业评分差距较大,因此综合排名第一;中国人民保险环境贡献和ESG治理表现较弱,但绿色金融产品和社会责任位居前三,综合排名第二;中国平安保险绿色金融产品和社会责任较弱,但环境贡献和ESG治理位居前三,综合排名第三。

(梁淑怡/图)

为寻找优势差异,为保险业树标杆,南方周末新金融研究中心重点对各维度排名前三的保险企业采取的绿色金融举措进行分析,以期为险企实现绿色转型提供有益参考。

绿色金融产品维度,中国太平洋保险位居榜首。太平洋保险以“价值投资、长期投资、稳健投资”理念为基础,正积极纳入“责任投资”理念,旗下子公司已初步构建ESG投资策略。截至2022年末,该公司累计绿色投资超过1500亿元,领域涵盖清洁交通、清洁能源、资源节约、循环利用和污染防治、生态环境、基础设施绿色升级和绿色服务产业等。

根据原中国银保监会于2022年发布的《关于印发绿色保险业务统计制度的通知》统一规范绿色保险业务定义,中国太平洋保险旗下子公司太保财险绿色保险业务达12类,位居样本险企第一。与此同时,中国太平洋保险推行绿色保险,聚焦服务清洁能源、降低污染消耗、应对气候变化、生态环境保护和绿色交通运输等五大领域,合计提供保障超 8万亿元,涉及产品120余款,其中创新产品45款。

此外,该公司还推动绿色保险数字化平台建设、气候环境风险分析建模,打造业内首个新能源风险管理保险科技平台“风光无险”,建立能源行业的风险减量管理技术平台。

在环境贡献维度,中国太平、太平洋保险和中国平安位居前三。

太平保险倡导绿色运营理念,强化资源使用、废弃物管理,注重节能减排和循环利用,在用电、办公用品、废弃物和纸张管理方面均做出详细的节约规定,并推进电子保单应用,注重全方位多角度的绿色运营环境。

中国平安保险则大力推进绿色运营领域的探索创新,通过推动智慧办公与无纸化运营、建设绿色数据中心、打造绿色建筑等方式,将节能减排工作纳入企业运营的各个部门和各个环节;组织“绿色运营创新大赛”号召员工共同参与节能降耗工作,减少对环境造成的影响。

社会责任维度,排名前三的险企均在该维度子项目中有突出表现。

中国太平保险重视养老金融业务,统筹推动个人养老金等业务协同发展,健全养老服务体系,参与多支柱养老保障体系建设,专属商业养老保险账户结算利率位居样本险企首位,具有良好的收益率。截至2022年末,专属商业养老保险保费规模19186.74万元,保障人数75490人。

中国人民保险乡村振兴服务表现突出。中国人民保险推动三大主粮完全成本保险和收入保险在试点省份全面落地扩面,大力发展创新型农险,面向农村的保险解决方案“乡村保”提供超47.9万亿元风险保障,开发农村小额人身保险产品及“特惠保”扶贫专属产品,为125.1万人次提供248亿元保额。

ESG治理方面维度,采用定性指标衡量。友邦保险在该维度上表现优异。

在ESG组织架构上,相较于其它险企,友邦保险成立多个职能部门管理ESG相关事务,包括环境、社会及管制委员会,气候及净零督导委员会,环境、社会及管制部门等。

该险企自上而下成立了较为完整的ESG架构体系,推动企业ESG政策落实。在ESG绩效考核上,友邦保险将环境、社会和管治纳入高级管理人员的薪酬体系。

相较于其它险企仅将部分指标纳入薪酬体系,如绿色金融发展指标、社会责任指标,该险企薪酬体系较为完善,实施稳健的表现管理框架,达成较为全面的ESG绩效目标,助力企业绿色发展。

(助理研究员杨超群、周智珍、梁承昊、邹欢亦有贡献)

天下財經週報:蘋果iPhone 16將登場,有什麼亮點?|天下雜誌

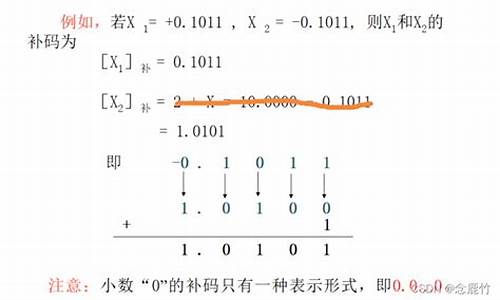

源码补码计算

ctf源码解压

转转 php 源码

“首个国家标准”发布,事关养老

glastopf源码下载